随着国内疫情进入收尾阶段,各项经济指标均出现稳步提升,中国经济逐步回归正轨。经济指标的回暖带动了国内空调市场的恢复,中国空调市场在经历了第一季度的低谷之后,在第二季度零售量规模逐步回升。8月,空调行业的2020冷年正式收官,中国空调市场下降幅度为近10年来之最,可谓是“最冷”的一个冷年。

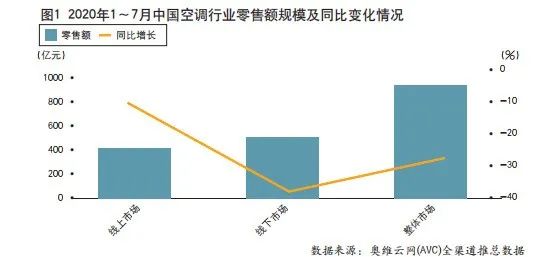

自4月开始,在气温逐渐转暖以及红四月等促销活动的拉动下,空调行业销售开始逐步恢复。“618”年中大促不负众望,线上市场销售火爆,带动6月线上市场零售额规模同比增长19.0%。进入7月,受强对流天气和洪涝灾害影响,空调市场再次陷入低迷,零售额规模同比下降31.2%(见图1)。

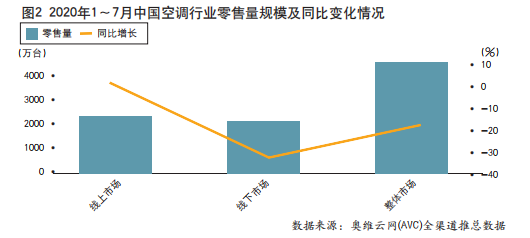

从奥维云网(AVC)全渠道推总数据来看,疫情影响下,2020年1~7月,中国空调市场零售量为991亿元,同比下降27.7%(见图2)。

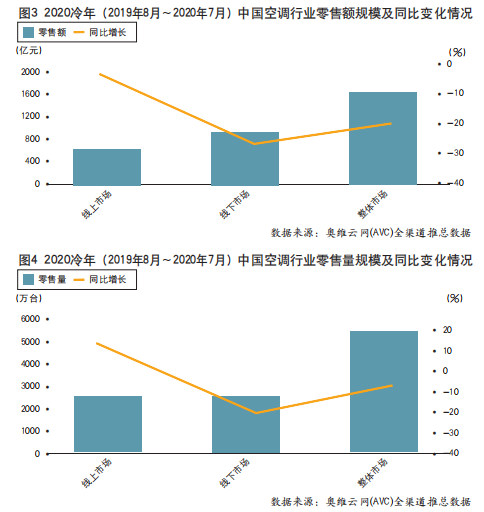

8月,空调行业的2020冷年正式收官,中国空调市场2020冷年零售额为1600亿元,同比下降18.2%,下降幅度为近10年来之最,可谓是“最冷”的一个冷年(见图3、4)。

疫情的到来,给空调市场带来了巨大的转变。在疫情的影响下,部分消费者的收入下降,国民储蓄情绪高涨,消费开支有所收窄。为响应国家疫情防控的号召,大部分线下门店闭店停业,部分家电市场的刚性需求释放渠道转移至线上。相较于线下市场,线上市场的价格优势成为俘获消费者的利器。疫情期间,消费者待在家中不能出门,直播带货成为家电行业的核心销售渠道之一,疫情正在加速推动行业的渠道变革。从1~7月累计数据来看,线上市场的零售量占比已达到53%,零售量规模首次超过线下市场。

市场需求不振,行业规模下行,空调企业在无法扭转下滑的背景下,努力改变自己在行业中所处的地位。今年2~3月期间,美的空调通过积极的营销策略,连续2个月零售额份额排名线下市场第一;格力在红四月活动的推动下,4月销售重回线下市场第一。海尔空调上半年线上市场份额提升明显,1~6月零售额份额增长至11.1%,行业排名第三,相比去年排名上升一位。龙头品牌以价换量抢夺市场的势头愈加猛烈。在线下市场,2020年1~7月,TOP3品牌的零售额集中度已经突破80%,为81.9%,相比2019年全年,占比提升5.5%,进一步挤压了其他品牌的生存空间。

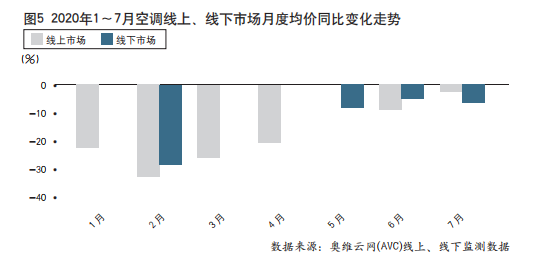

压力之下,今年国内空调市场的竞争尤为激烈,企业为了抢占市场份额,迫不得已再次陷入价格战。2月,空调线上市场均价下降至2350元,部分销售渠道甚至推出千元购机的促销活动,产品价格再次刷新下限。但是,随着国内疫情逐步得到控制以及经济全面复苏,空调行业在进入传统销售旺季后,价格逐渐恢复。奥维云网(AVC)监测数据显示,7月空调线上、线下市场产品均价同比去年的降幅已缩小为3%~6%。旷日持久的价格战,似乎有了熄火的迹象(见图5)。

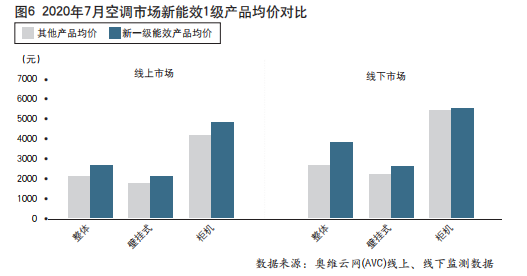

在价格战和疫情的双重压力之下,空调企业除了要面对严峻的市场环境,还要做好产品的优化和升级。2020年7月1日,号称“史上最严”空调新能效标准GB 21455-2019《房间空气调节器能效限定值及能效等级》正式实施。据预计,新能效标准的实施,将淘汰现在市场上99%的定速空调型号和70%的变频空调型号。

在新能效标准的推动下,节能产品愈发受到市场青睐。奥维云网(AVC)监测数据显示,自6月开始,新能效1级产品销售SKU数开始大幅提升,7月SKU数已达到358个。与此同时,新能效1级产品对空调行业的销售贡献度也在稳步提升。在柜机市场中,7月线上、线下市场新能效1级产品的零售额贡献度分别达到13.3%和17.1%。从整体市场来看,新能效1级产品在线上市场的零售额份额已经超过10%,并且这一占比还在继续提升中。

一方面,为了优化库存结构,空调企业都在加速出清低能效产品,这加剧了价格战;另一方面,与老能效产品相比,新能效1级产品目前尚有溢价空间,随着新能效1级产品销售贡献度的提升,其对价格战的修复作用也在逐渐增强(见图6)。在新能效1级产品市场上,主流企业的贡献率也在迅速提升。7月,美的、海尔、奥克斯等品牌的新能效1级产品的品牌内部贡献度均为15%左右。新能效标准的落地,进一步加速了节能产品普及。

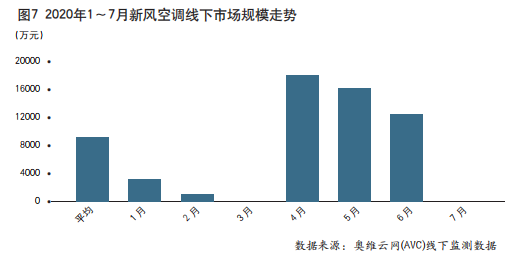

经历疫情之后,消费者的健康意识进一步提升,具有新风净化、自清洁、除PM2.5、除菌、除尘、加湿、提高含氧量等功能的健康空调产品的热度提高。疫情爆发后,消费者对新鲜空气的需求更为迫切,空调行业迎来“新风时代”。在行业整体下滑的环境下,新风空调逆势增长,2020年1~7月线下零售额同比增长461%,在销售低迷的空调市场表现抢眼(见图7)。目前进入新风空调市场的品牌还相对较少,仅有主力品牌的产品在销售。分类型来看,柜机中,海信的新风产品表现出色,自2月之后,与格力长期占领新风柜机TOP2品牌;壁挂机中,美的的新风产品表现优秀,品牌份额持续保持在第一。但是,近三个月,新风空调的同比增速逐渐放慢,接下来如何深挖市场、优化产品,把新风空调发展成为空调市场稳定的增长点,是企业需要不断思考的课题和继续努力的方向。

疫情开始之后,消费者对清洁、除菌功能的关注度也近一步提升。自清洁产品的市场渗透率在稳步提高,7月线下市场的渗透率达到77.5%。空调的自清洁功能从出现至今,已经有5年多的时间,产品功能也从最初的普通自清洁,逐步发展到深度自清洁以及高温自清洁。今年疫情期间,海尔空调率先推出56度C除菌空调,通过科技创新实现56℃高温除菌,进而达到自清洁除尘率99.7%,除菌率99.4%的效果。为了迎合消费者对室内健康空气的需求,奥克斯重磅推出了首款机芯可拆洗空调。

随着夏季的到来,空调的使用时间逐步增加,长时间使用容易引发空调病,家里的老人、儿童以及妇女都属于易感人群。解决冷风直吹的痛点,提升空调产品的舒适性,一直是企业努力的方向。不少空调企业推出了具有科技风感的空调产品,这类产品目前也逐步得到市场的认可。奥维云网(AVC)监测数据显示,舒适类产品在线下高端市场的份额正在稳步增长,2月在线下高端市场的占比已经达到41.4%。虽然此类产品在宣传和功能的优化上还有较大的提升空间,但是通过未来的不断优化,舒适类功能的产品会进一步得到消费者的认可。空调的舒适功能将与自清洁功能以及新风空调一起,在高端产品上进一步融合、升级。

此外,消费者对智能无接触产品的关注度也正在提高。奥维云网(AVC)推总数据显示,Wi-Fi智能产品的渗透率在逐年提升,预计2020年产品的渗透率将达到54%。2020年3月1日,国家市场监督管理局也给出了智能空调明确的定义和智能星级的评价标准。从定义可以看出,真正具有学习能力,可以做到人机交互的AI智能产品产品才是真正的智能空调。目前,AI智能空调产品还未进入消费的主流,但随着5G普及和智能家居的发展,全屋场景化智能互联时代的到来,这类产品的未来值得期许。

虽然国内经济已经回暖,但是未来空调市场的环境依然不容乐观。自第二季度开始,国内主要原材料(铜、铝、塑料)价格逐渐走高,塑料的价格不断上涨且供应紧张。需求方面,国内空调市场保有量逐年升高,进入存量市场后,更新换代需求成为主力。在更新需求下,满足消费者的需求,以及做好以旧换新的营销,是企业需要思考课题。进入传统销售淡季后,如何把握好“国庆”、“双11”、“双12”等促销季的销售,为新冷年开一个好头,也成为接下来的营销重点。外部因素方面,2019年国内中央空调的总体销量已经突破千亿元大关,同比增长9.3%,未来对家用空调市场的分流影响也将进一步扩大。据奥维云网(AVC)预测,2020年中国空调市场零售量将达到5306万台,同比下降12%;零售额为1570亿元,同比下降20.7%,下半年市场将持续承压。

综合来看,当前的国内空调市场,虽前路荆棘密布,但行业需求相对稳定,销售机会依然存在。展望2021冷年,国内空调市场零售量有望达到6222万台,同比增长16.3%;零售额有望达到1994亿元,同比增长24.6%;均价将回升至3206元,同比增长7.1%。